Ci risiamo. Si riaccendono le luci sull’insostenibilità del debito pubblico italiano. È bastato poco meno di un anno di governo per svelare il bluff di Draghi.

Incoronato come il salvatore della patria, lo scudo nazionale nei confronti dell’Europa, nonché il grande cacciatore di virus, sono bastati undici mesi per ritrovarci nel pieno della quarta ondata di pandemia e con lo spread che torna a riveder le stelle. E mentre il ’nostro’ cerca la via di fuga del Quirinale, i segnali di accelerazione dell’inflazione accendono i fari sulle politiche delle banche centrali e sulle conseguenze per il debito pubblico.

Il fatto è che la Federal Reserve, banca centrale degli Usa, ha già pianificato la riduzione dell’immissione di liquidità sui mercati e una serie di progressivi aumenti dei tassi d’interesse, che, rafforzando il dollaro e rendendo più attrattivi i titoli di stato statunitensi, potrebbero provocare un nuovo terremoto in Europa.

Draghi e Macron, fiutato il pericolo, hanno lanciato la proposta di rimettere in campo il Mes, il cosiddetto Fondo Europeo Salva Stati, al quale dovrebbe essere ceduta la quota di debito “pandemico” -per l’Italia si tratta di 68 miliardi all’anno per un periodo di cinque anni e un totale di 340 miliardi- ora in mano alla Banca Centrale Europea (Bce), in seguito alla ripresa dell’acquisto di titoli di stato effettuata dalla Bce, con l’avvento della pandemia.

Si tratta della riproposizione a pieno titolo del rigore e dell’austerità – il Mes non è nato in Lapponia, dunque non è Babbo Natale- per quanto mascherata da probabili piccole modifiche dei parametri di Maastricht, ormai insostenibili per tutti.

Ma se la Bce seguisse pedissequamente quanto intende fare la Federal Reserve statunitense, ovvero ridurre l’immissione di liquidità e rialzare i tassi di interesse, che male ci sarebbe? Sarebbe un disastro, determinato dal fatto che non si è mai messo mano al vero nodo strutturale: la natura e il funzionamento della Banca Centrale Europea.

Già, perché diversamente dalle banche centrali di Stati uniti, Inghilterra e Giappone, la Banca Centrale Europea ha come unico scopo statutario la stabilità della moneta, ma, essendo l’euro la moneta di molti Stati profondamente diversi tra loro dal punto di vista economico e sociale, ci troviamo di fronte ad un insormontabile paradosso: da una parte la Bce presta il denaro alle banche allo stesso prezzo dovunque queste siano collocate; dall’altra, le banche intervengono a seconda dei tassi di interesse di ciascun Paese, determinati dall’andamento dei titoli di stato quotati sul mercato.

(Lo spread non è altro che la differenza fra i tassi di interesse sui titoli di stato di Italia e Germania).

Di conseguenza, un’automatica applicazione da parte della Bce delle politiche della Federal Reserve statunitense, facendo crescere parallelamente i tassi di interesse di tutti i Paesi, avrebbe conseguenze pesantissime sugli Stati maggiormente indebitati, a partire dall’Italia.

Cosa si dovrebbe dunque fare? Occorre pretendere che la Banca Centrale Europea si ponga l’obiettivo di far convergere i tassi d’interesse sui titoli di stato di tutta l’eurozona, applicando criteri selettivi nella propria modalità d’intervento, a partire dalla garanzia dell’acquisto dei titoli di stato dei paesi più fragili.

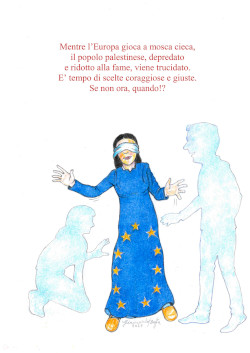

Per farlo, occorre uscire dall’idea di un’Europa come libera prateria della speculazione finanziaria e come terreno per la competizione selvaggia fra gli Stati e fra le economie.

Perché va bene il “whatever it takes” ovvero il ’con ogni mezzo necessario’, ma è sulle finalità a cui applicarlo che la disparità con Draghi e i grandi interessi finanziari resta incolmabile.